Обзор заседаний ЦБ: да начнется погоня за доходностью!

На этой неделе состоялся ряд заседаний центральных банков, которые содержали много сюрпризов. В частности, коммуникация как ФРС и ЕЦБ пошли вразрез консенсус ожиданиям рынка. Относительно сильные данные по американской экономике - показатели активности в сфере услуг (индексы PMI), рост занятости и оплаты труда в ноябре, изменение заявок на пособия по безработице в последние недели сформировали ожидания, что ФРС выдержит паузу на заседании в среду и инициирует дискуссию о смягчении монетарной политике лишь на заседаниях первого квартала в 2024.

Кроме того, выдвигались гипотезы, что резкое снижение доходностей облигаций (безрисковых ставок, ориентиров для всех остальных ставок в экономике) в октябре-ноябре окажут «разогревающий» эффект на экономику, что должно отдалить момент начала снижения ставок ЦБ. Однако ЦБ не стал тянуть, Пауэлл на пресс-конференции четко заявил, что топ-менеджеры ЦБ уже начали обдумывать и обсуждать как будет снижаться ставка в 2024.

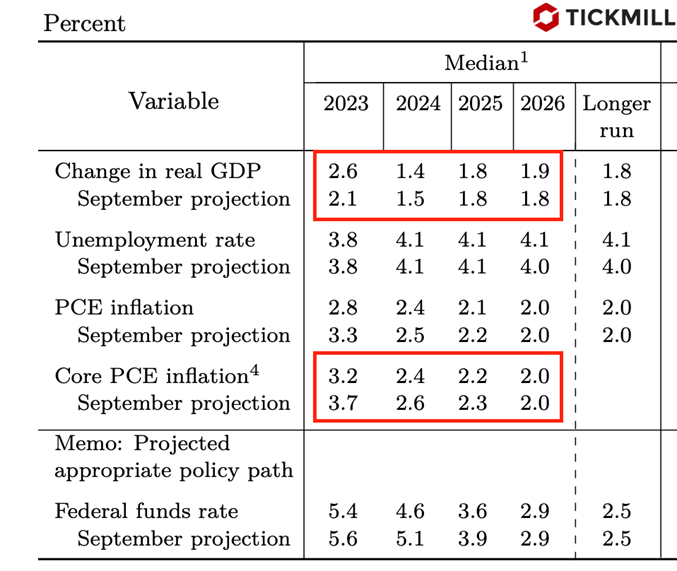

Это стало первой большой неожиданностью для рынка. Обновленные экономические прогнозы ЦБ также сыграли против доллара: Core PCE на 2023 и 2024 были пересмотрены вниз по сравнению с сентябрем, а реальный выпуск вверх на 2024. Это стало дополнительным стимулом для участников рынка увеличить спрос на рисковые активы:

Вторая неожиданность — это сигнал сопротивления со стороны ЕЦБ рыночным ожиданиям агрессивного смягчения кредитных условий в 2024 году. Хотя европейский ЦБ оставил вчера основные параметры политики без изменений, сюрпризом стало заявление Лагард на пресс-конференции, что члены управляющего Совета не обсуждали снижение ставок, от слова «совсем».

Элемент неожиданности здесь заключался в том, что входящие данные по европейской экономике за октябрь-ноябрь, указали вроде как на гораздо более значительный импульс замедления, чем в США. Так, резко замедлилась базовая инфляция, с 4.2% в октябре до 3.6% в ноябре (прогноз 3.9%), а ВВП в третьем квартале сократился на 0.1%. Учитывая, что единственным мандатом ЕЦБ является поддержание стабильности цен (таргетирование инфляции), тот факт, что резкое снижение инфляции в ноябре не вызвало смену риторики стало дополнительным аргументом в пользу укрепление Евро вчера.

Одним из наглядных результатов резкой смены рыночных ожиданий после заседаний двух ведущих ЦБ стало падение разницы в краткосрочных ставках по облигациям США и ЕС, на более чем 20 базисных пунктов за последние два дня:

Фунт стерлинг укрепился за среду и четверг на более чем два процента после того, как ФРС сигнализировал о более мягком курсе ДКП впереди, в то время как Банк Англии на заседании в четверг сделал акцент на том, что риски инфляции сохраняются, поэтому дальнейшее повышение процентной ставки исключать нельзя. Три чиновника из девяти высказались за повышение ставки в четверг, что также было вполне себе ястребиным сигналом для рынка (особенно на фоне ФРС). Как рынок облигаций, так и деривативы зависящие от ожиданий процентной ставки Банка Англии, пересмотрели ожидания смягчения политики ЦБ в 2024 году, примерно на 7-10 базисных пунктов. Это было достаточно для того, чтобы привлечь инвесторов в Британские активы фиксированной доходности, что запустило восходящее движение GBP.

Весьма удачной для рисковых активов комбинаций (в частности, для американского фондового рынка) стала комбинация из голубиного сигнала ФРС и неплохих отчетов по США в четверг. Розничные продажи в октябре выросли за месяц на 0.3% при прогнозе -0.1%, а первичные заявки на безработицу вновь резко снизились – до 202К при прогнозе 220К. Данные однозначно увеличивают расположенность к риску на рынке, а перспектива, что к этому прибавится фактор погони за доходностью (т.е. спекулятивный моментум) смещают краткосрочные риски по американскому рынку в сторону дальнейшего роста, по крайней мере до конца года.

Понравилась моя статья и пользуетесь приложением Telegram?

Если Вы ответили на оба вопроса "Да!", тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.